Volets : le marché basculera-t-il vers une érosion des ventes en 2023 ?

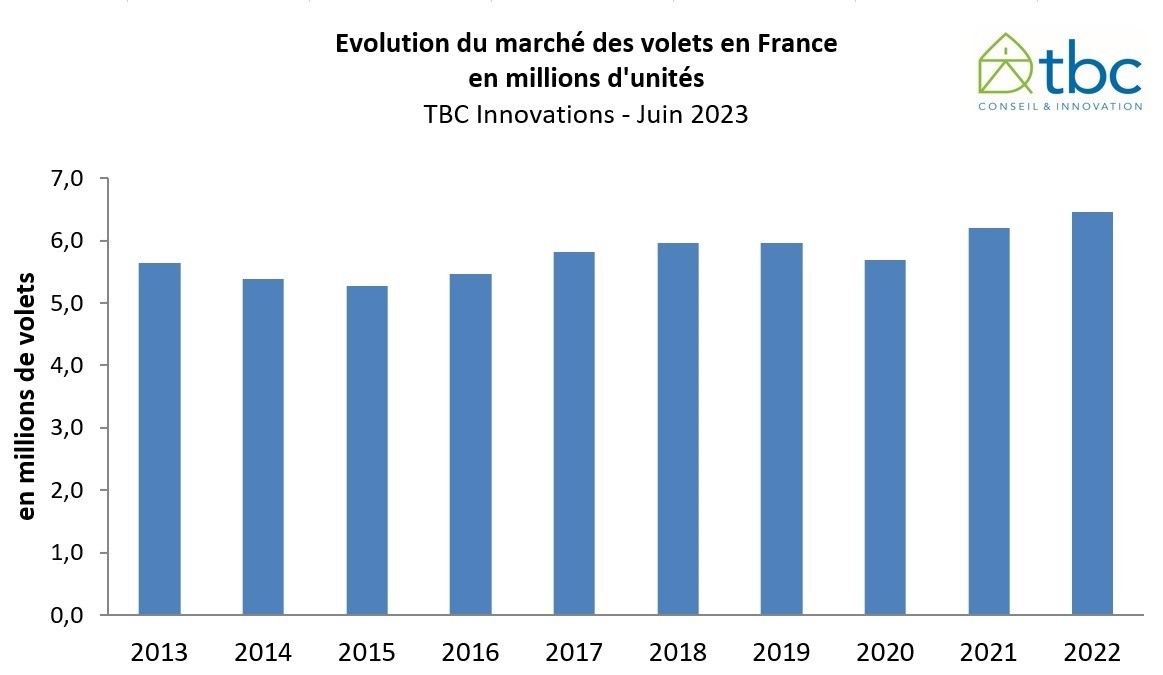

Comme tous les ans depuis 2006, l’institut TBC Innovations vient de publier son étude sur le marché français des volets. L’an dernier, le segment de la rénovation et l’installation de solutions connectées ont permis d’amortir des effets de la conjoncture baissière dans le Bâtiment. Les perspectives 2023, elles, semblent plus incertaines.

Les travaux de rénovation énergétique, planche de salut pour 2023 ? Avec une hausse d’activité (en valeur) à +2 % au 1er trimestre de cette année (tous secteurs confondus), la Capeb estime que c’est “le” segment qui devrait permettre de maintenir aux TPE et PME artisanales de garder le cap.

En entretien-rénovation, le volume d’affaires sort encore la tête de l’eau (à + 0,5 %), mais les perspectives semblent mal orientées. Tandis que la croissance continue de s’éroder en construction neuve. Dans un tel contexte, l’étude de TBC Innovations évoque « un coup de froid attendu » sur l’exercice 2023. Avec des répercussions pour la filière des menuiseries en général et des volets en particulier.

Le nombre de volets installés en 2022 en France est resté au-dessus du seuil des 6 millions de volets, tous types confondus. En 2019, c’était environ 5,9 millions d’unités vendues.

Bonne résistance en 2022

Selon les chiffres qu’a dévoilés le 20 juin ce cabinet d’études toulousain, « après un net rebond en 2021, le marché des volets en 2022 a résisté en dépit d’une conjoncture qui s’est complexifiée » du fait d’une inflation persistante sur certaines familles de matériaux et de l’énergie.

Ce à quoi s’ajoutent parfois encore des difficultés d’approvisionnement sur l’ensemble de la chaîne de valeur : fabricants, distributeurs et installateurs professionnels.

Par ailleurs, de nombreux chantiers en logements neufs depuis 2021 ont été retardés et désorganisés par la flambée du coût des matériaux et produits qui a impacté de nombreux corps de métiers. Les délais des chantiers se sont également rallongés, rappellent les auteurs de l’étude. Par ricochets, l’installation de volets a été décalée.

En 2022, TBC Innovations estime que le marché des volets en France a affiché une hausse supérieure à +4 % en volume par rapport à 2021.

Reste que cette situation a néanmoins permis à « l’activité de pose de volets en neuf de se maintenir en 2022, malgré la baisse du nombre d’ouverture de nouveaux chantiers ». En attendant un éventuel avis de gros temps, la rénovation a continué de soutenir l’installation de volets tient son dynamisme en 2022 − à l’image d’autres lots du Bâtiment.

« La demande, sur les maisons individuelles comme sur le logement collectif, est restée soutenue du fait de particuliers engagé dans l’amélioration de leur habitat, d’un niveau élevé des transactions immobilières ces dernières années ainsi que par l’appui de la TVA à 5,5 % », détaillent les experts de TBC Innovations.

Passoires thermiques dans le viseur

En outre, le volume de transactions immobilières dans l’ancien – souvent vecteurs de travaux de réaménagements – a atteint encore 1,116 million de ventes enregistrées à fin novembre 2022 sur un an : en baisse de -5 % par rapport à novembre 2021 selon les Notaires de France.

L’installation de volets dans des logements non équipés, le changement de volets cassés ou la motorisation de volets font partie des améliorations plébiscitées.

Quant au segment de la rénovation en logements collectifs, il est resté « très dynamique en 2022 », porté par les objectifs de rénovation des bailleurs sociaux. « Ces derniers mobilisent des investissements afin de répondre à leurs trajectoires de réduction des passoires énergétiques d’ici 2030 », rappelle l’étude.

Les volets motorisés représentent près de 59 % des volets posés en 2022 en France.

Pilotage et connectivité à la manœuvre

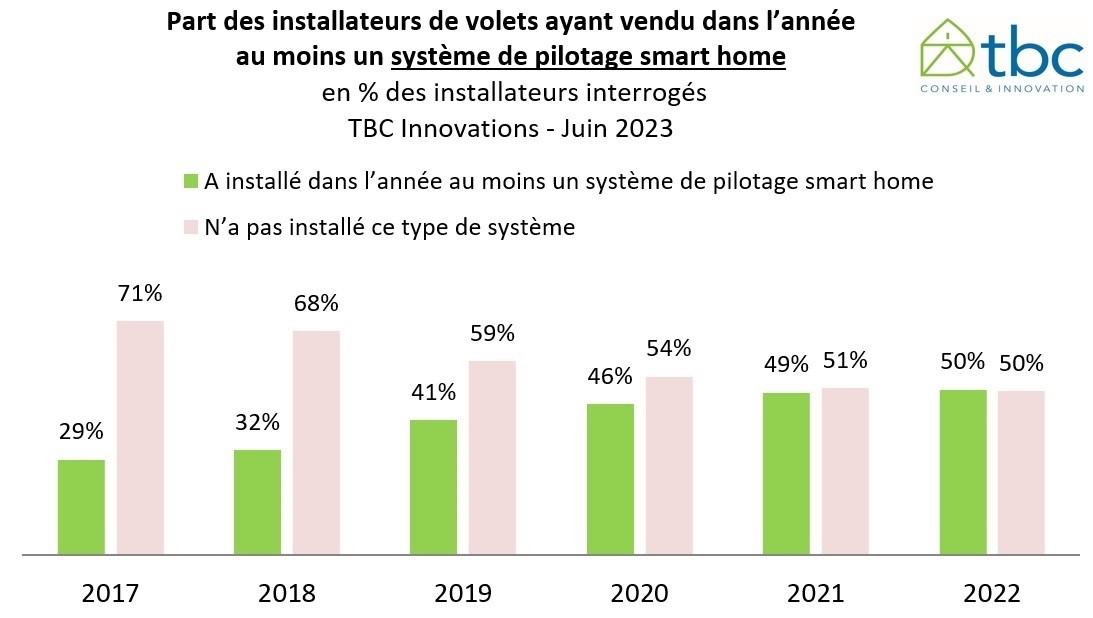

Depuis quelques années, les professionnels poussent les solutions de logements intelligents et de volets connectés. L’an passé, environ 50 % des installateurs de volets déclarent avoir posé des dispositifs smart home. Avant la crise sanitaire, en 2019, ils étaient 41 % à en avoir installés − contre 32 % en 2018 et 29 % en 2017.

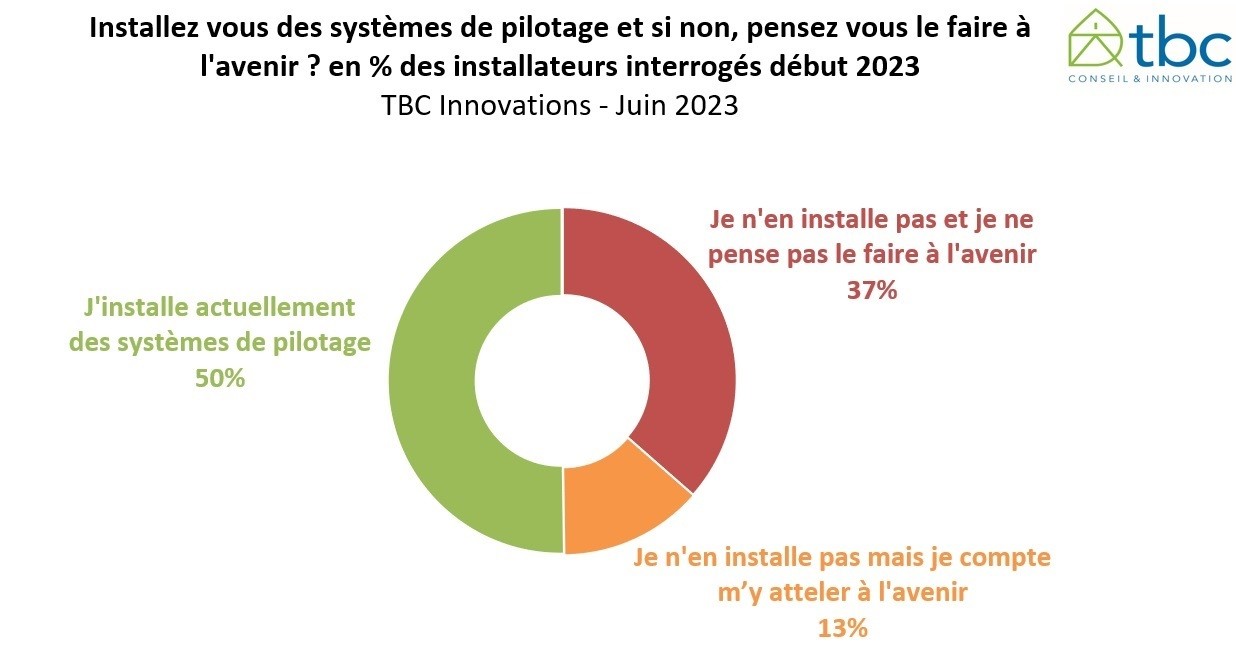

La tendance en faveur des systèmes de pilotage se confirme et s’ancre dans les demandes des clients. Si 13 % des professionnels comptent rejoindre cette tendance de fond dans les années à venir, plus d’un tiers (37 %) indiquent qu’ils ne proposeront pas de solutions de pilotage intelligent à leurs clients. Est-ce à dire autant d’affaires perdues pour ces ces “irréductibles” ?

Les grandes tendances

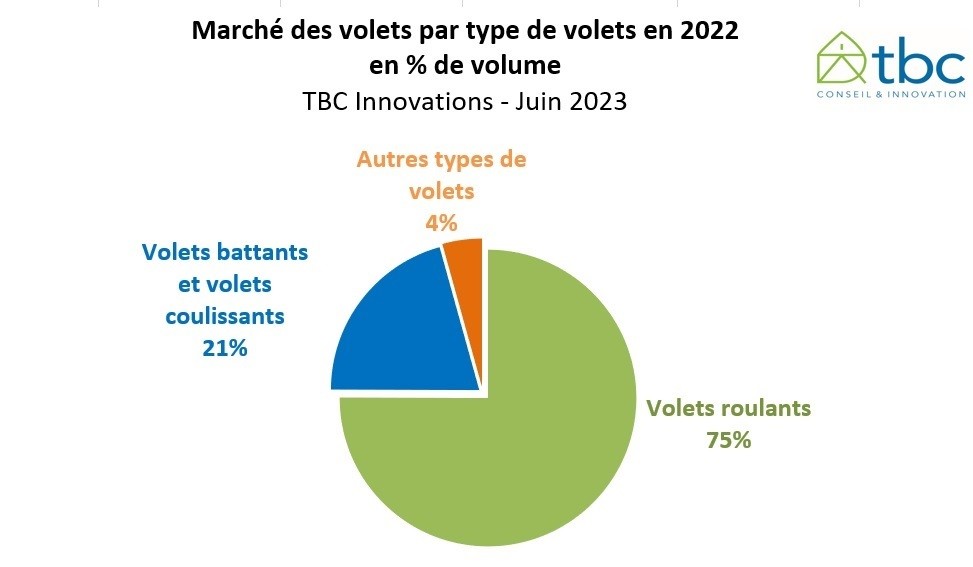

VOLET ROULANT • Déjà en position fortement dominante, le volet roulant est « désormais la norme sur le marché français ». Il a capté 75 % du marché en volume en 2022 vs 74 % en 2019. Ses arguments ? Simplicité d’utilisation, fonctionnalité, sécurité des fermetures et confort.

VOLET BATTANT & COULISSANT • Cette famille draine près de 21 % du marché en 2022 vs 22 % en 2019. Depuis quelques années, les fabricants ont étoffé les choix esthétiques pour les coulissants en combinant matériaux, découpes laser et solutions persiennes. Maîtres d’œuvre et d’ouvrage, et architectes recherchent une signature de façade contemporaine et originale.

BSO • Traditionnellement présents en tertiaire, les brise-soleil orientables voient leur taux de pénétration s’accroître dans le pays. Mais ses systèmes restent un marché de niche en France comparé à l’Allemagne, l’Autriche et la Suisse entre autres.

Méthodologie de l’étude TBC Innovations

• 500 acteurs ont été interrogés, après avoir été sélectionnés par tirage aléatoire, en respectant des quotas par zone géographique. Les entretiens ont eu lieu en mars 2023 et ont porté sur l’activité 2022 et les perspectives 2023. Dont :

• 250 entreprises de pose et fourniture-pose : menuisiers poseurs indépendants, menuisiers assembleurs de réseaux de gammistes, concessions d’enseignes et agences, entreprises partenaires de réseaux de fabricants industriels ou de groupements d’achats.

• 100 distributeurs : négoces matériaux, réseaux spécialisés, GSB généralistes et GSB menuiseries.

• 150 acteurs de la conception de bâtiments neufs : cémistes et promotion immobilière.