Groupe Samse : des résultats 2021 « très bien orientés » et « une certaine confiance » pour 2022

Lors de la publication de ses comptes annuels 2021, le numéro deux français de la distribution de matériaux de construction s’est félicité d’une « structure financière renforcée » dans un « contexte commercial dynamique ». Mais le climat actuel lié à la guerre en Ukraine laisse craindre un possible reflux dès le second semestre.

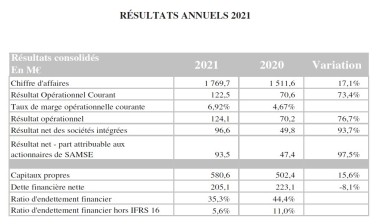

Si 2021 aura été particulièrement « intense » en défis commerciaux, logistiques, industriels mais aussi humains, le groupe grenoblois a enregistré de très bonnes performances commerciales tant sur ses activités de négoce (77 % de son chiffre d’affaires) que pour son enseigne de bricolage. Avec un chiffre d’affaires qui s’est établi à 1,368 Md€, data-entity-type="node" data-entity-uuid="9e62a41b-5b62-4a67-8700-881944ae09fd" data-entity-substitution="canonical">le pôle BtoB ressort en croissance de +17,9 % comparé à l’exercice 2020 et à +15,4 % par rapport à 2019. Son résultat opérationnel courant (ROC) a d’ailleurs gagné 46,7 M€ pour s’établir à 93,8 M€. La tendance est également bien orientée pour la branche Bricolage avec un ROC désormais de 28,6 M€ et qui a augmenté de 5,1 M€. Quant au taux de marge opérationnelle courante, le distributeur voit son ratio passer de 4,67 % en 2020 à 6,92 % l’an dernier.

Dans son communiqué financier publié le 17 mars, le groupe familial reste néanmoins prudent pour les prochains mois. « Compte tenu du contexte géopolitique, la visibilité reste faible sur l’évolution du marché » tant pour sa branche Négoce que Bricolage, mais il envisage toutefois l’année 2022 « avec une certaine confiance » en raison de « sa solidité financière et la capacité d’adaptation de ses équipes ».

Voyants au rouge dès l’été ?

Pour autant, dans un entretien publié ce 22 mars sur le site financier Zone Bourse, Olivier Malfait, le président du directoire de Samse, émet plusieurs bémols. « Pour l’instant, la baisse des volumes de vente est plus que compensée par la hausse des prix [en 2021, son impact aurait contribué entre 8 et 10 points de croissance en moyenne chez les négoces Bâtiment], mais le deuxième trimestre devrait montrer une stabilisation. Avec un risque de voir les volumes l’emporter au second semestre », analyse-t-il.

En termes de marge commerciale, le dirigeant évoque également un possible contre-coup cette année. « Le risque pour nous serait de voir certains prix refluer fortement et de devoir concéder quelques points de marges sur [le] stock constitué à prix élevé [en 2021] », craint-il.

Coups d’accélérateur pour les négoces de spécialité

Néanmoins, l’ETI grenobloise qui est engagée dans son plan stratégique “Horizon Bleu”, souhaite « étendre à moyen terme » son maillage national, « notamment dans les Hauts-de-France, en région parisienne ou en Bretagne » – des zones où ses enseignes pros et grand public absentes aujourd'hui. Des implantations sont envisagées soit par croissance organique ou via des rachats. Mais « pour l’instant, nous trouvons les prix un peu élevés compte tenu des bonnes années réalisées par les vendeurs », juge Olivier Malfait.

Dans son viseur ? La volonté d’« accélérer dans les négoces spécialistes, notamment dans le TP et l’adduction d’eau, et le négoce de bois et panneaux, ainsi que dans les plaques de plâtres-isolation », rappelle-t-il. Autant de segments de marché pour lesquels le groupe isérois pose déjà des jalons depuis quelques années : data-entity-type="node" data-entity-uuid="7095ad84-161a-49f8-a09e-afe560b009d3" data-entity-substitution="canonical">la structuration de Rés'Eau (Réseau français des spécialistes de l’eau), des rachats de spécialistes tels que Socobois et Loire Matériaux, création du concept MPPI, etc.